Рейтинг Т—Ж на основе данных ЦБ

В 2023 году лидерами по доходности стали два крупнейших в стране негосударственных пенсионных фонда. А определяющим фактором был состав портфеля.

Мы проанализировали показатели топ-10 фондов, на которые приходится свыше 90% активов всех НПФ, и проследили, как на их результаты влияет выбор инструментов для инвестирования.

В этот раз в выигрыше оказались самые рисковые. Но значит ли это, что так будет всегда?

Кто заработал больше всех

Наибольший рост вложений своих клиентов в 2023 году обеспечили крупнейшие в России пенсионные фонды, принадлежащие Сбербанку и «Газпрому». Совокупно на них приходится больше четверти рынка НПФ.

Центробанк в своей статистике отдельно оценивает результаты инвестирования пенсионных резервов и накоплений. В обоих случаях лучшую доходность показал НПФ Сбербанка. Ему удалось на 12,5% увеличить резервы и на 12,9% — накопления. У НПФ «Газфонд» доходность пенсионных резервов оказалась сопоставимой — 12%. Для работы с накоплениями у «Газпрома» есть отдельный фонд, который также показал вторую после Сбера доходность — 11,6%.

Источник: Банк России

На чем заработали НПФ

Как по резервам, так и по накоплениям положительную доходность в 2023 году смогли показать все без исключения российские негосударственные фонды — на конец года их было 37. При этом даже внутри топ-10 результаты сильно разнятся.

На графике ниже — красноречивое объяснение, почему Сбер и «Газпром» в этот раз превзошли конкурентов в доходности. В составе их портфелей значительно больше акций, которые в прошлом году показали сильный восстановительный рост. В пенсионных накоплениях НПФ Сбербанка их доля на конец года составляла около 12%, у НПФ «Газфонд Пенсионные накопления» — примерно 9%, у всех остальных — менее 6%.

Худший результат показали фонды, в активах которых акций нет совсем.

Источник: Банк России

Почему НПФ мало вкладывают в акции

В целом доходность пенсионных накоплений НПФ в 2023 году стала максимальной за последние четыре года — во многом благодаря переоценке стоимости акций, индекс которых за год вырос в полтора раза после обвального падения в 2022. Кстати, тогда Сбер был далеко не на первых позициях среди пенсионных фондов, нарастив за год накопления и резервы клиентов всего на 2,4%.

Чем больше доля акций в портфелях НПФ, тем более волатильными становятся их инвестиционные результаты. И хотя фонды инвестируют вдолгую, слишком большие риски они себе позволить не могут: у них есть строгие, регламентированные обязательства перед клиентами по безубыточности. По итогам определенного периода — например, раз в пять лет — НПФ фиксируют доходность без права начислять клиентам отрицательный результат. В противном случае они обязаны компенсировать потери из собственных резервов.

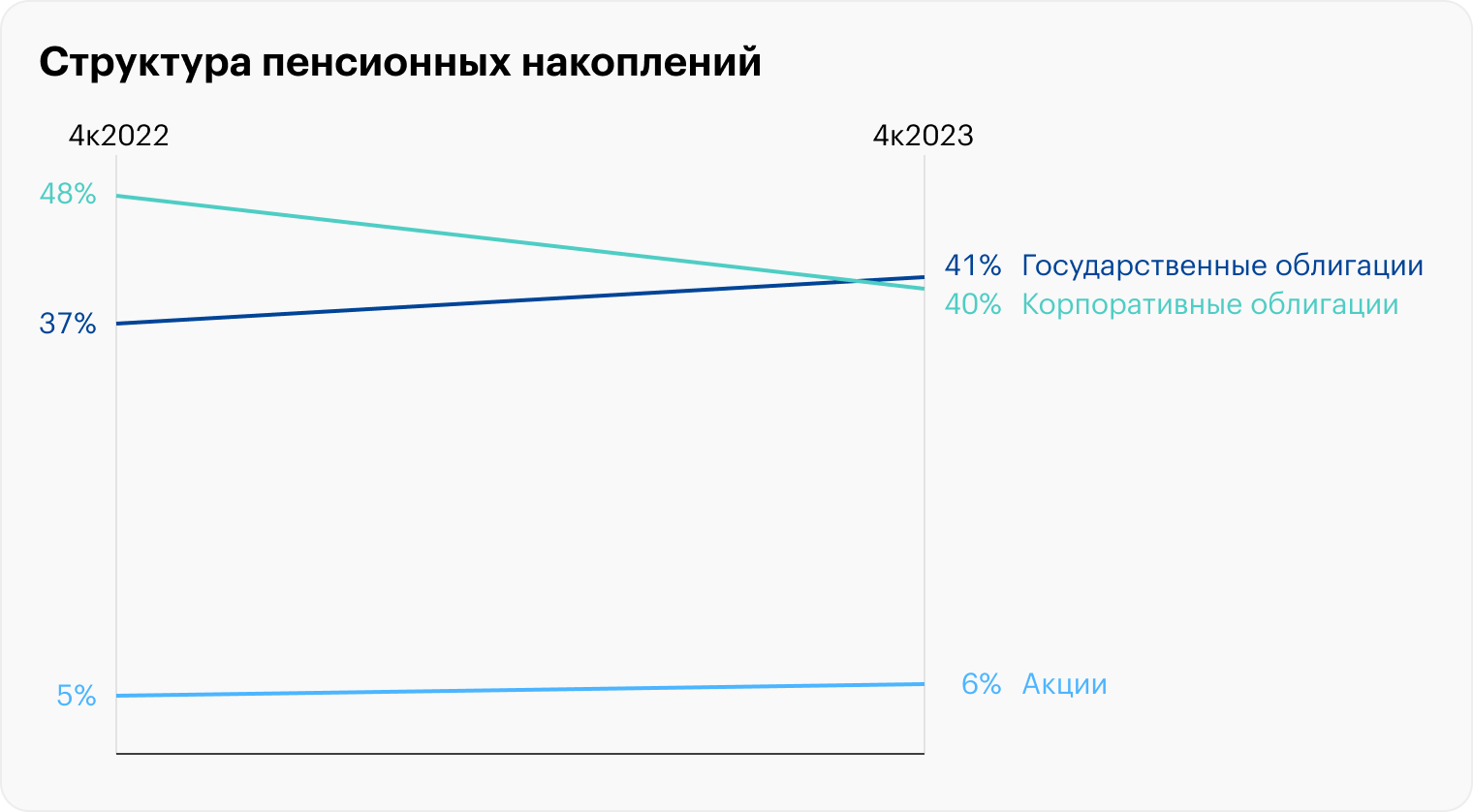

Так что осторожность фондов — вынужденная мера, которая продиктована оценкой рисков. Основа портфелей НПФ — это корпоративные и государственные облигации. Причем по действующим стандартам учета фонды могут не переоценивать их на ежедневной основе и таким образом избавить себя от рыночного риска.

Кстати, доля ОФЗ в конце прошлого года впервые стала доминирующей в пенсионных накоплениях — на фоне роста доходности госбумаг. Доля акций в среднем по рынку выросла с 5,2 до 5,9%.

Источник: Банк России

Как доходность НПФ соотносится с инфляцией

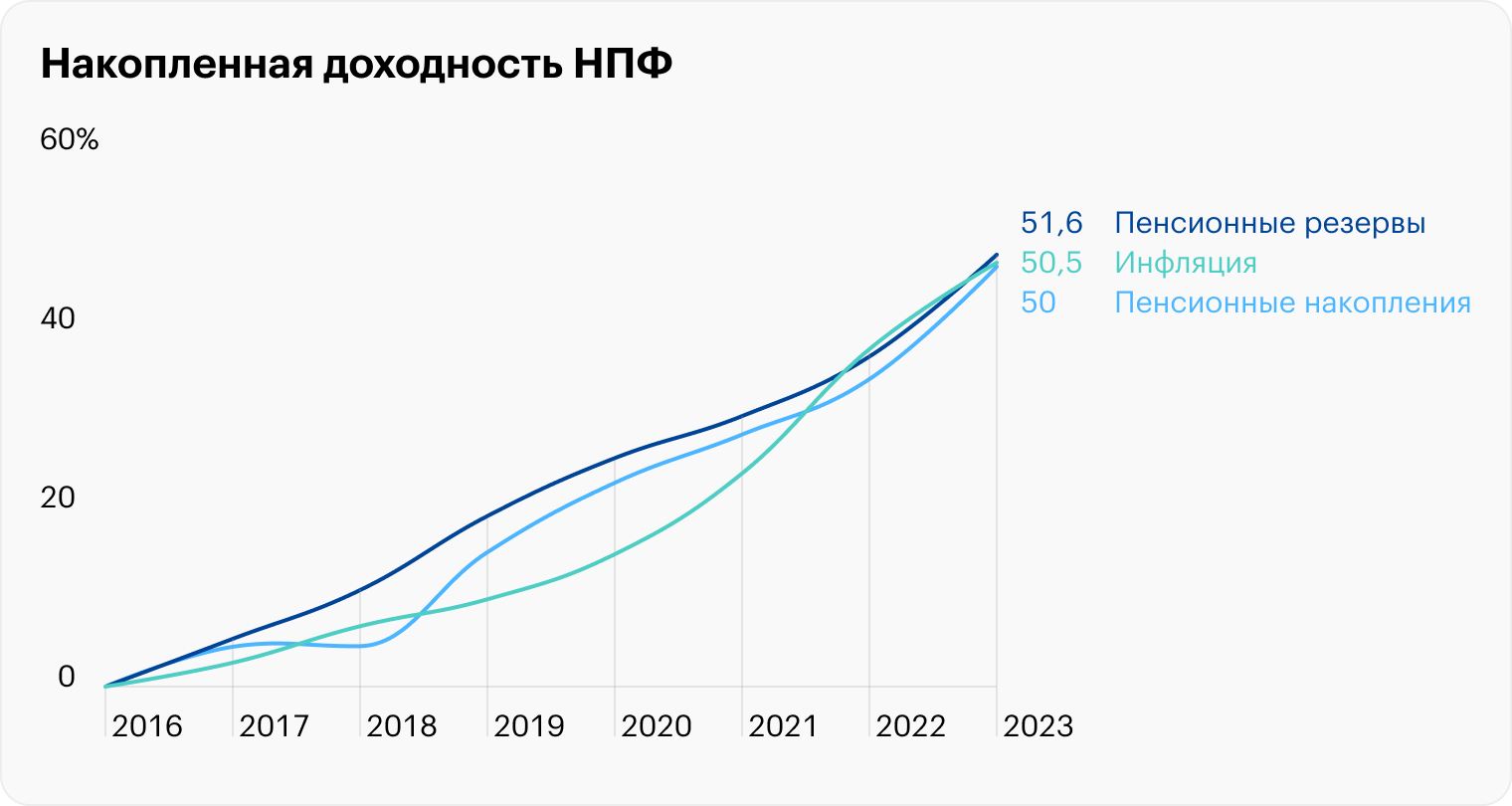

В 2023 году медианная доходность инвестирования пенсионных накоплений российскими НПФ составила 8%. Но инфляция съела ее почти целиком, отняв 7,4%. Сравнение доходности с ростом цен — важнейший критерий оценки деятельности фондов. При этом важно понимать, что сравнивать на горизонте года и даже двух-трех лет бессмысленно, поскольку инвестиционные горизонты НПФ измеряются более длинными отрезками.

Но даже если подсчитать накопленную доходность фондов за последние шесть-семь лет, выяснится, что в реальном выражении, то есть за минусом инфляции, она будет околонулевой. Большинство НПФ позволяют защитить накопления и резервы от обесценения, но никак не увеличивают пенсионный капитал своих клиентов.

Источник: Банк России

Вместе с тем стоит учитывать, что возможности фондов обгонять рост цен сильно ограничены. Кроме акций, доля которых в портфеле не может быть слишком высокой, премию к инфляции может обеспечить не так много инструментов. Например, это набирающие популярность флоатеры и линкеры с плавающей доходностью. Но укомплектовать ими портфель на 100% фонды также не смогут — как минимум из-за небольшого количества доступных выпусков.

Важно и то, что у НПФ громоздкие портфели размером в сотни миллиардов рублей. Переложить даже малую часть такого капитала из одного инструмента в другой в условиях низколиквидного российского рынка очень проблематично. Например, сегодня, когда на фоне роста ставок логичным для фондов было бы зафиксировать процент в длинных долговых бумагах, сделать это не так просто. Спрос на такие облигации велик, но предложение на рынке ограничено: эмитенты не готовы занимать много денег под высокие проценты на долгий срок.

Так что даже рекордная за несколько лет доходность, которую показали фонды в прошлом году, вряд ли может говорить о росте привлекательности такого инструмента, как инвестиции через НПФ. По данным Банка России, 2023 год стал третьим подряд, когда большинство россиян, решивших сменить фонд для размещения своих пенсионных накоплений, возвращались из частных НПФ в государственный СФР.

Источник: https://journal.tinkoff.ru

:format(webp)/YXJ0aWNsZXMvaW1hZ2UvMjAyNS8xL3Bob3RvLTUxODg2OTU0ODc2MTg4Njk1NzEteS5qcGc.webp)